01

中国

行业低价竞争情况有望改善

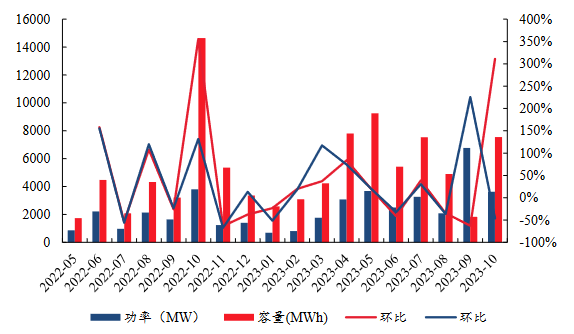

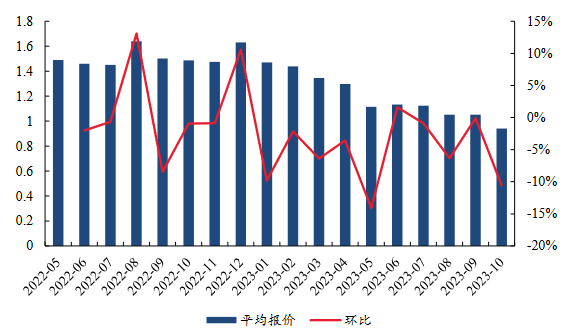

中国大储招标量呈稳定增长趋势,行业低价竞争情况有望改善。根据储能与电力市场数据,中国储能中标规模持续高景气,2023年1-10月中标为28.3GW/54.4GWh,同比+125%/68.5%。储能系统中标价格承压,低价竞争情况明显,以2小时储能系统均价为例,2023年10月系统均价为0.94元/Wh,相较于年初下跌36.1%。

根据中电联数据,2023H1全国电力安委会19家企业成员单位大储系统,日均利用小时仅2.16h,日均满充满放次数0.58次。国内

大储建而不用、建而不调的问题仍较为显著。国内光伏市场是一个增速确定性最高的市场,但面临电网消纳能力的瓶颈。展望未来,我们认为随着电力市场化改革的加速以及原材料价格的下降,新能源配储的经济性有望向好,行业低价竞争情况也将迎刃而解,看好大储市场中长期发展空间。

图:储能中标规模持续高景气

资料来源:储能与电力市场、太平洋研究院

根据统计数据,碳酸锂价格下跌较多,而锂电材料和电芯的成本下降较少。EPC价格下降幅度小于储能系统集成价格,可能是由于土建和设计环节的盈利能力较低。中国的储能系统招标主要以总包形式为主,设备集成方面的竞争非常激烈。

02

美国

大储和户储延期情况明显

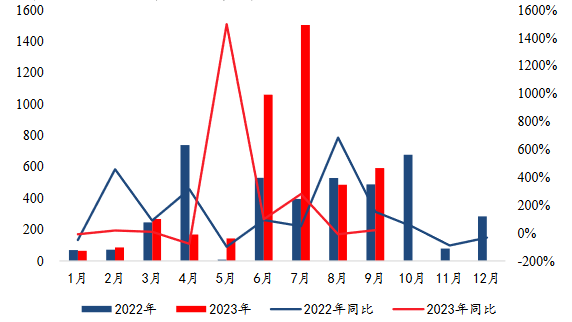

根据EIA数据,美国1-9月投运储能(>1MW)规模为4.3GW,同比增长43%。对比EIA每月公布的储能规划装机和实际装机情况,我们认为美国大储装机延期情况仍然明显,比如2023年8月规划的9月装机为1703MW,而2023年9月实际装机仅为593MW。展望未来,我们认为随着

利率下行、供应链危机缓解以及IRA等政策的推进,美国大储装机需求有望得到释放。

资料来源:EIA、太平洋研究院

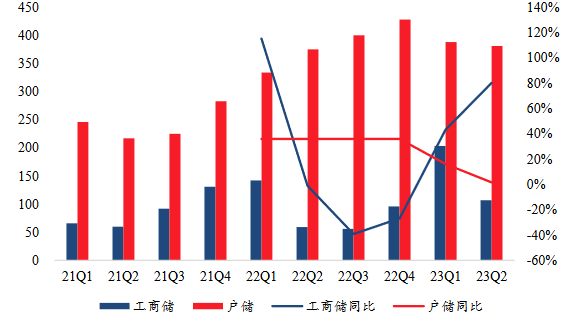

根据WoodMac数据,2023Q1-Q2,美国户储装机293.2MW/769.4MWh,同比-1.9%/+8.5%;美国工商业储能装机101.6MW/310.3MWh,同比+14.3%/+53.7%。

资料来源:WoodMac、太平洋研究院

资料来源:WoodMac、太平洋研究院

03

欧洲

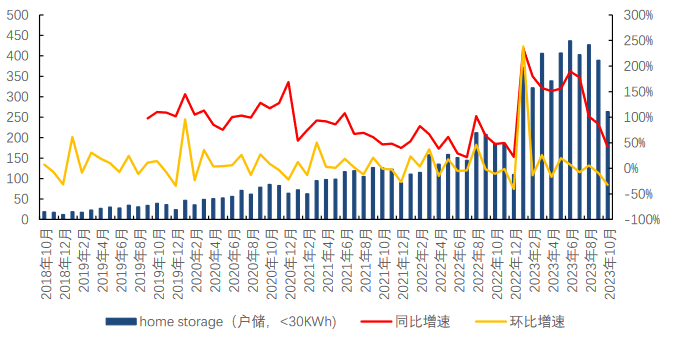

户储装机仍维持高景气

静待去库完成

欧洲市场来看,德国是欧洲最大的户储装机国,意大利的储能装机增长也非常快。德国户储2023年1-10月装机为3.77GWh,同比增速138%;其中2023年10月装机264MWh,同比增速41.9%,环比增速-32.1%。

欧洲新能源占比高,储能需求随之快速增长。德国、英国、法国等国家储能发展潜力大。根据solar power EU及EnergyTrend数据测算,2023-2025年欧洲户储装机复合增速仍有望达到50%以上。虽然行业去库仍在进行,但是基于德国装机同比的较高景气,我们看好欧洲户储市场中长期成长性。

图:德国户储2023年同比高增

图:2023-2025年欧洲户储装机复合增速有望达到50%左右

资料来源:EnergyTrend储能、 ISEA、solar power EU、太平洋研究院

储能液冷系统交流群

活动推荐:2024年储能液冷系统与消防安全论坛

方式2:长按下方二维码在线报名

推荐阅读

原文始发于微信公众号(艾邦储能与充电):中美欧三大储能市场近况跟踪